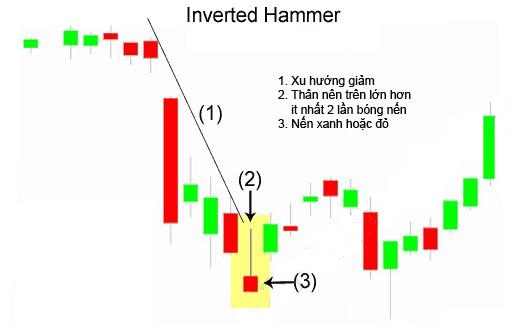

Mẫu nến Inverter Hammer xảy ra chủ yếu tại đáy của xu hướng giảm giá và là 1 cảnh báo có khả năng đảo chiều tăng giá. Nó là một mẫu đảo ngược rất quan trọng và là cảnh báo khả năng thay đổi hướng đi của đường giá, nó không phải là một tín hiệu, bản thân nó chỉ mang tính chất như là 1 dấu hiệu mua.

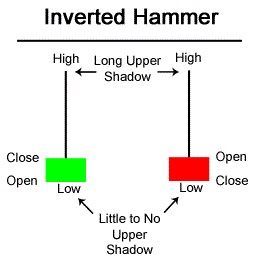

Mẫu Inverter Hammer cũng rất giống mẫu Shooting Star, nó được sinh ra khi giá mở của, giá thấp nhất và giá đóng cửa xấp xỉ nhau. (Nhưng trong khi the shooting star là một mẫu hình đảo chiều ở đỉnh, thì the inverted hammer là một mẫu hình đảo chiều ở đáy). Ngoài ra, nó còn phải có 1 bóng trên dài ít nhất là 2 lần độ dài của thân nến.

Khi giá thấp nhất và giá mở cửa gần giống nhau thì được gọi là mẫu Inverter Hammer tăng giá, đây là mẫu thông dụng và là 1 dấu hiệu cảnh báo có khả năng tăng giá mạnh vì giá thấp nhất và giá đóng cửa gần giống nhau. Mẫu nến Inverter Hammer có hình dạng đối lập với mẫu đảo chiều giảm giá Hanging Man (mẫu nến giảm giá Hanging Man vẫn chứa đựng sự tăng giá nhưng không nhiều bởi vì mức giá đóng cửa đã không bị mất mát quá nhiều).

Sau một xu hướng giảm giá dài, mẫu Inverter Hammer xuất hiện là một dấu hiệu tăng giá bởi vì nó đã có sự lưỡng lự của nhà đầu tư, đường giá đang trong xu hướng giảm nhưng đã có sự trỗi dậy mạnh mẽ và đáng kể của sự tăng giá ngay trong ngày giao dịch. Tuy nhiên, người bán đã quay lại thị trường và đẩy giá xuống gần với giá mở cửa. Nhưng với việc đường giá có thể tăng đáng kể đã nói lên lực cầu đang thử thách sức mạnh lực cung của thị trường. Những điều gì sẽ xảy ra ở ngày tiếp theo sau khi mẫu Inverter Hammer đã hình thành, thì đó là những ý định của nhà đầu tư cho dù đường giá có tăng hay giảm.

Ví dụ biểu đồ Inverted Hammer:

Biểu đồ dưới đây của S&P 500 Futures contract cho thấy các Hammer Inverted báo trước việc tăng giá trong tương lai:

Ở ví dụ trên, thị trường đã được khởi đầu bằng 1 khoảng trống giảm. Đường giá được đẩy lên cao và đến mức kháng cự, lực cung đã xuất hiện ngay tại giá cao nhất trong ngày, lực cung này đã đẩy đường giá trở lại trạng thái ban đầu. Sự tăng giá trong phiên giao dịch đã làm cho nhà đầu tư do dự, lưỡng lự và cuối cùng kết thúc phiên bằng 1 giá đóng cửa xấp xỉ giá mở cửa.

Để xác nhận xu hướng giảm giá có vấn đề, nhà đầu tư nên xem xét ngay ngày hôm sau khi Inverter Hammer hoàn thành. Ngày hôm sau có 1 khoảng trống giảm nhỏ nhưng sau đó lực cầu đã tăng mạnh và tiếp tục đẩy giá lên cao, điều này đã tạo nên 1 nến xanh khẳng định lực cầu đã chiến thắng hoàn toàn. Một số nhà đầu tư cho rằng đây là nến xác nhận của Inverter Hammer, nếu kết hợp với đường kháng cự của xu hướng giảm giá bị bẻ gãy thì đây là tín hiệu tăng giá khá chắc chắn.

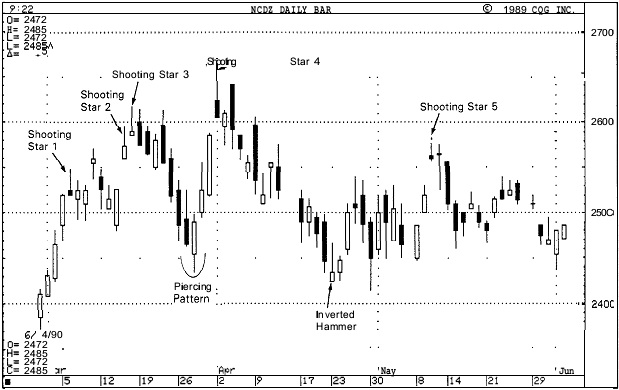

Ở hình trên, mẫu hình shooting star 1 làm thị trường dịu đi, về bản chất là chuyển sang dao động yếu từ một xu hướng tăng mạnh mẽ trước đó. Thân nến đen sau shooting star 3 xác nhận một đỉnh khi nó hoàn thành một mẫu hình engulfing giảm giá. Sự giảm giá bắt đầu với shooting star 3 chấm dứt với mẫu hình piercing ngày 27, 28 tháng ba. Mẫu hình này tạo ra nền tảng cho một quá trình tăng giá mà kết thúc ở shooting star 4. Quan sát vị trí xu hướng giảm giá sau shooting star 4 dừng lại – một inverted hammer vào 21 tháng tư, mà được chứng minh bởi thân nến trắng cao hơn của ngày hôm sau. Nếu thân nến trắng này dài hơn, thì chúng ta có thể nói có một mẫu hình morning star (thân nến đen trước inverted hammer, inverted hammer và thân nến trắng sau nó tạo ra mẫu hình morning star này nếu nến trắng thứ ba dài hơn). Sự vận động bắt đầu với inverted hammer đẩy giá lên, cho đến khi xuất hiện shooting star 5.

Xin nhắc lại 1 điều khá quan trọng là mẫu Inverter Hammer không phải là 1 tín hiệu chắc chắn. Cần sử dụng kết hợp thêm các dấu hiệu của những chỉ báo thị trường khác cũng như xem xét đường xu hướng có bị bẻ gãy? Hoặc sử dụng nến xác nhận để nhận biết tín hiệu mua.

Mẫu hình giảm giá của các Inverted Hammer là Shooting Star.

Tham khảo: