Doji là một mẫu nến cực kỳ hữu dụng, nó có ý nghĩa là sự do dự hay sự thiếu quả quyết giữa tăng giá và giảm giá. Như vậy, Doji cũng có thể được xem như là một tín hiệu đảo chiều của hướng di chuyển đường giá tạm thời, nhưng Doji cũng có thể được xem như một mẫu tiếp tục xu hướng rất tốt.

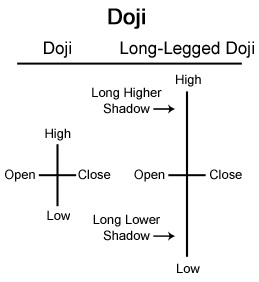

Doji là một mẫu nến có giá mở cửa và đóng cửa xấp xỉ như nhau. Một Doji chân dài (Long-legged Doji) hay được gọi là “Người kéo xe” (Rickshaw man); đây là Doji có bóng trên và bóng dưới rất dài so với 1 Doji chuẩn.

Mẫu Doji được tạo ra để biểu thị cho sự do dự hay giằng co của nhà đầu tư. Vì sau khi xác định giá mở cửa lực cầu đã chiếm chủ đạo, lấn áp lực cung trên thị trường và đầy giá lên cao. Tương tư như vậy, lực cung đã không thể gìm giá thấp và đành để lực cầu kéo giá lên trở lại ngang bằng với giá mở cửa.

Đương nhiên, mẫu Doji cũng có thể xảy ra đợt giảm giá trước và sau đó tăng trở lại. Tóm lại, dù Doji được hình thành bằng hướng nào đi nữa thì cuối cùng giá đóng cửa phải tương tự như giá mở cửa của phiên giao dịch hôm đó.

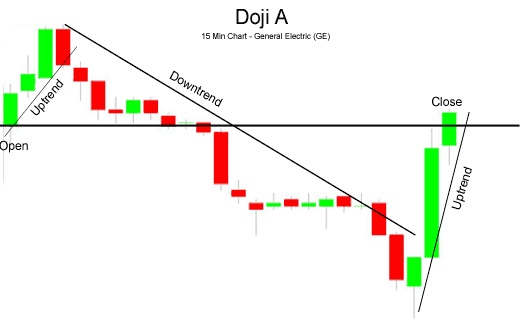

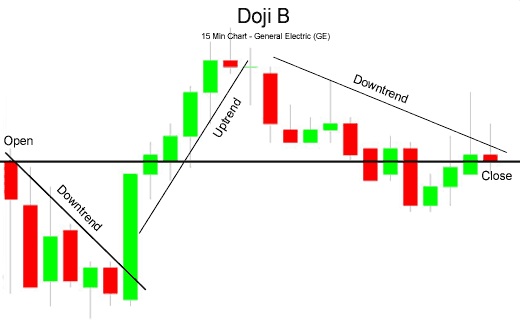

Biểu đồ dưới đây của cổ phiếu General Electric (GE) cho thấy hai ví dụ của Doji:

Trong mẫu Doji luôn tồn tại 2 hướng di chuyển của đường giá: tăng và giảm, nhưng không thể tồn tại 2 tình trạng cùng một lúc. Sau một xu hướng tăng dài sự do dự hay lưỡng lự xảy ra là một điều hiển nhiên vì Doji được xem như là một cơ hội thoát ra khỏi thị trường hoặc là một tỷ lệ tối thiểu để trở lại với thị trường. Tương tự như vậy, sau một xu hướng giảm giá dài, giống như đồ thị ví dụ minh hoạ ở trên, Doji xuất hiện đã làm giảm bớt đi sự suy giảm hoặc là một cơ hội thoát ra khỏi thị trường trong những phiên tiếp theo sau đó.

Điều quan trọng nổi bật của mẫu Doji là không có sự đảo chiều chắc chắn, nó chỉ mang ý nghĩa là sự do dự hay sự thiếu quả quyết. Doji thường xuất hiện ở những phiên thị trường nghỉ ngơi sau khi đã có bước tăng giá hoặc giảm giá đáng kể. Ngay sau khi thị trường đã nghỉ ngơi hay dừng bước thì đường giá sẽ tiếp tục xu hướng đã tồn tại. Tuy nhiên Doji xẩy ra là một cảnh báo lớn cho sự suy giảm về cường độ của xu hướng giảm giá hoặc tăng giá, nhà đầu tư nên thận trọng ra quyết định khi mẫu Doji được hình thành.

Hai ví dụ trong ngày một Doji hình thành hàng ngày được tạo ra như thế nào được trình bày tiếp theo .

Doji hình thành trong ngày:

Doji chân dài cho thấy sự thiếu quả quyết và bối rối rất lớn trong thị trường. Long-legged Doji thể hiện giá dao động mạnh trên và dưới mức mở cửa tuy nhiên khi đóng cửa thì rất gần mức mở cửa nên kết quả có sự thay đổi nhỏ so với mức mở cửa ban đầu và sự phấn khích trong ngày giao dịch phản ánh rõ nét là thị trường đã mất đi cảm giác xu hướng của nó.

Long Legged Doji chỉ thể hiện rằng xu hướng trước đó mất đi sức mạnh do hoạt động chốt lời chi phối và báo hiệu khả năng thay đổi xu hướng. Đối với nhà đầu tư thận trọng nên kỳ vọng sự xác nhận xu hướng sau đó. Những dạng nến xác nhận sau đó sẽ cho biết người thắng trong cuộc chiến giữa người đầu cơ giá lên và người đầu cơ giá xuống.

Dấu hiệu Doji chân dài thường xuất hiện ở các đồ thị ngày. Để xác định đúng xu hướng thì nhà đầu tư nên kết hợp với các chỉ báo kỹ thuật khác như đường trung bình động MA để đưa ra quyết định chính xác. Doji chân dài nằm trên đường MA quan trọng ví dụ MA21, MA50 thì khả năng cảnh báo đảo chiều của Doji chân dài càng tin cậy hơn.

Mẫu hình Doji có 2 phiên bản thông dụng khác là: